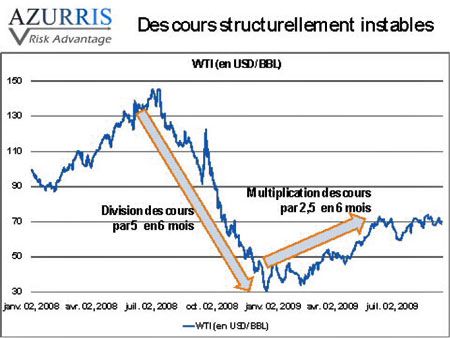

Si l’on en juge par la seule trajectoire des cours du baril de pétrole WTI le pétrole coté à New York, cette instabilité est proprement stupéfiante compte tenu de son impact sur les entreprises et consommateurs. De juillet 2008 à juillet 2009, les cours du pétrole auront ainsi connu une division par 5 qui les portera à 30 $ fin décembre, puis un doublement les 6 mois suivants.

Cette instabilité n’est pas due au hasard ou à une quelconque fatalité. Elle reflète la mutation profonde qu’ont connue les marchés de matières premières depuis 5 ans. Ces marchés se sont modernisés, structurés et sont devenus plus aisément accessibles aux investisseurs et acteurs financiers (fonds de pension, banques d’investissement et fonds spéculatifs

[1]). Des véhicules d’investissements nouveaux sont ainsi apparus: trackers, ETF

[2], produits cotés sur marchés organisés.

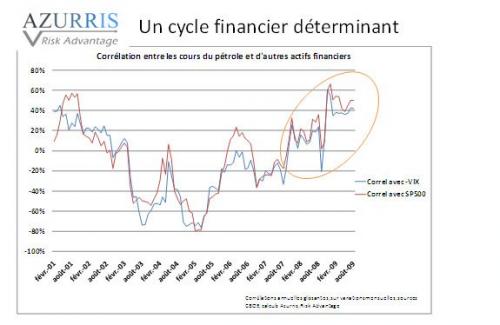

Dès lors, le prix des matières premières allait relever davantage d’une évaluation strictement financière des perspectives de gains offertes aux investisseurs, et de moins en moins d’une évaluation fondamentale assise sur l’équilibrage entre l’offre et la demande adressée par l’économie réelle. Alors que les matières premières évoluaient auparavant à l’inverse des autres actifs financiers (actions notamment), elles sont aujourd’hui pleinement liées au cycle financier, et aux afflux et reflux massifs de liquidité des investisseurs qui à coups de centaines de milliards de dollars en perturbent la dynamique des prix. Des analyses statistiques simples illustrent ce phénomène de « financiarisation » des matières premières.

Cette « financiarisation » du cours des matières premières a plusieurs conséquences dommageables à l’économie dans son ensemble.

D’abord, les matières premières connaissent les mêmes épisodes de surréaction à la hausse (à 150$), puis à la baisse (à 30$ seulement 6 mois plus tard), que les autres actifs financiers (actions notamment). Dans ce contexte, la gestion ou la couverture de ces risques par les entreprises s’avère délicate et parfois coûteuse à mettre en œuvre, lorsque les instruments vendus par les banques sont inappropriés.

Ensuite et surtout, les matières premières en général, et le pétrole en particulier, sont devenus de ce fait exposées à la menace de correction qui pèse sur les marchés financiers après un rebond aussi fort et aussi rapide que celui observé depuis mars 2009. La relative embellie de l’économie observée récemment est en effet sans commune mesure avec le doublement des prix du pétrole.

C’est pourquoi une correction significative des cours du brut apparait probable dans les prochains mois. Pour s’en convaincre il suffit de regarder l’évolution des positions prises ces derniers temps par les acteurs financiers. Depuis mai 2009, les investisseurs ont en effet commencé à prendre leurs bénéfices, réduisant leurs positions longues sur ETC de 1500 à 800 milliards de dollars. Parallèlement, certains investisseurs se sont prépositionnés à la baisse depuis août (pour un peu plus de cent milliards de dollars) et entendent bien profiter d'une éventuelle correction.

Un repli durable des cours serait salutaire pour la croissance. Car dans un contexte économique encore très fragile, la hausse excessive des prix constatés ces derniers mois pourrait s’avérer dommageable à la sortie de crise en dégradant le pouvoir d’achat des consommateurs et les marges des entreprises. Il ne faudrait pas en effet que la hausse des coûts induite par un rebond excessif des matières premières vienne contrecarrer, voire annuler, le soutien massif à l’économie consenti par les contribuables.

Compte tenu de leur coût présent et futur pour l’économie, les plans de relance ne doivent pas voir leur effet d’entrainement contrecarré par des bulles spéculatives in fine contreproductives, notamment sur les matières premières.

[1] Fonds spéculatifs ou « hedge funds » en anglais

[2] ETF : Exchange Traded Funds

En dépit de leur importance pour l’économie mondiale, les cours du pétrole offrent le spectacle d’une instabilité chronique, depuis 2008. Selon Benoît Cougnaud, de

En dépit de leur importance pour l’économie mondiale, les cours du pétrole offrent le spectacle d’une instabilité chronique, depuis 2008. Selon Benoît Cougnaud, de

3 Comments

Si de telles carences ont effectivement eu lieu au plus fort de la bulle au 1er semestre 2008, et ont pu apporter une justification "objective" à la hausse des cours, en revanche la crise et la baisse de la demande ont contribuer à libérer des capacités en 2009.

En revanche, il est clair que la chute des cours et de la demande ont ralenti le rythme de l'investissement de l'industrie pétrolière, ce qui pourra à terme peser sur l'offre. Toutefois, l'exploration pétrolière a connu récemment quelques bonnes surprises avec des découvertes importantes dans le Golfe du Mexique (BP), au Brésil (BG Group) et au large des côtes du Sierra Leone (Anadarko). Par ailleurs, l'exploration reprend en Irak.

Au total, compte tenu de cette résistance de l'offre et des fragilités de la reprise (hors Asie), il est difficile d'imaginer qu'un éventuel rebond de la demande bute rapidement sur des contraintes de capacités.

Ou en sont les influences des carences en capacité de raffinage et de transport ?

Christine Lagarde sur la même longueur d'onde.

"Je ne veux pas sortir de la crise financière pour

redémarrer le phénomène de la spéculation sur les instruments

financiers fondés sur les matières premières, notamment le

pétrole... Je pense que c'est un risque qui pourrait affecter la

reprise potentielle". a déclaré la ministre française de l'économie et des finances en marge des réunions des institutions internationales.